爱体育- 爱体育官方网站- APP下载【专项研究】2025年供应链资产证券化市场回顾与展望——发行规模下降发行成本下行“保理+担保”模式探索增多国有企业占比大

2026-02-12爱体育,爱体育官方网站,爱体育APP下载/爱体育(ATY SPORTS)是全球领先的在线平台[永久网址:363050.COM]提供多种体育赛事的投注和娱乐服务。爱体育,爱体育官网,爱体育APP,爱体育APP下载,爱体育下载,爱体育网页版,爱体育电竞,爱体育百家乐,爱体育百家乐,爱体育真人,无论您是足球、篮球、网球、棒球还是其他体育项目的爱好者,我们都能满足您的需求,并提供最好的博彩体验。立即注册aty,尽享丰富的乐趣!年供应链资产证券化产品发行情况,含发行规模、发行场所、利差分析等的统计,同时关注相关发行主体和供应链产品存续期表现情况以分析当前供应链资产证券化产品现状。

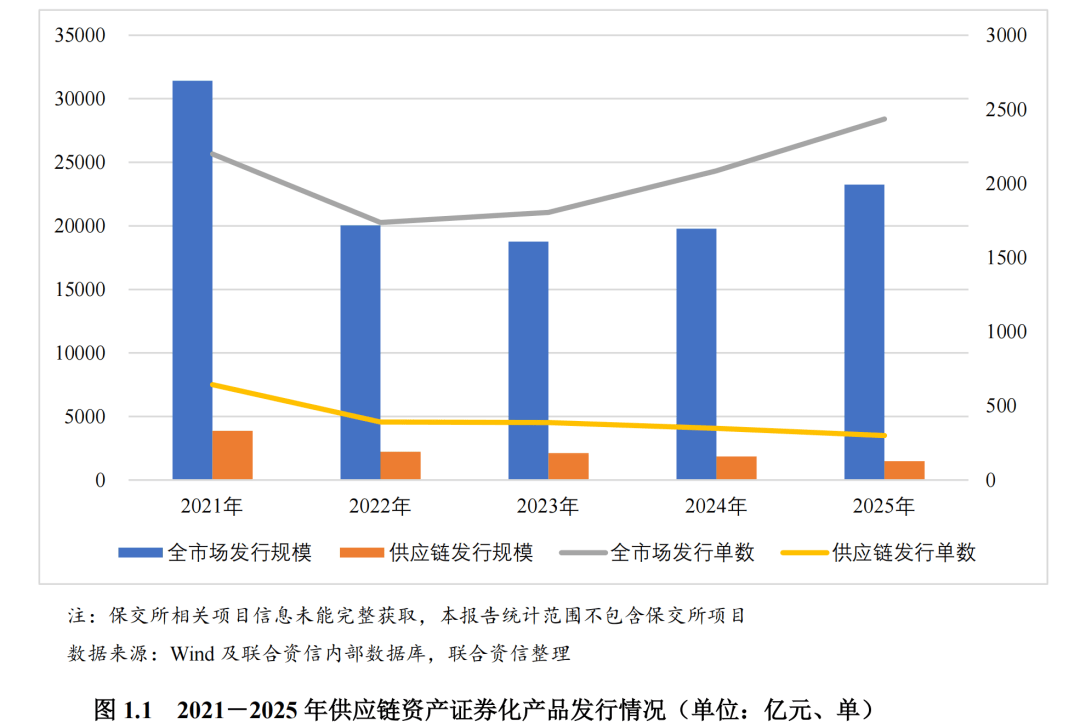

受宏观经济下行、房地产行业持续调整、城投企业融资渠道缩紧以及贸易类供应链ABS收缩等系列因素影响,2025年,供应链资产证券化产品发行规模合计为1487.58亿元,同比下降20.09%;占同期全市场资产证券化产品发行总规模的6.40%,同比下降3.02个百分点。发行单数合计为300单,同比下降14.04%;占同期全市场资产证券化产品发行总单数的12.32%,同比下降4.42个百分点。

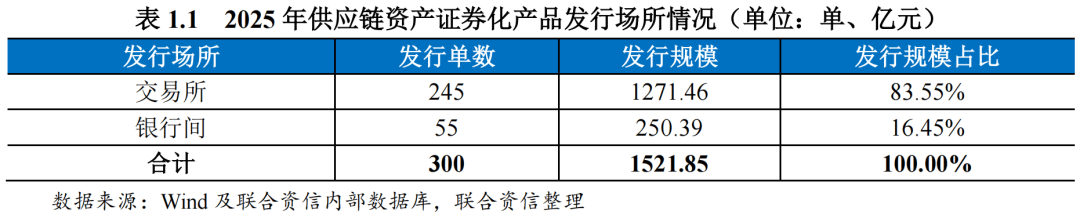

从发行场所来看,2025年,交易所供应链资产证券化产品发行规模合计为1271.46亿元,同比下降9.67%;发行单数合计245单,同比下降7.20%。银行间供应链资产证券化产品发行规模合计为250.39亿元,同比下降42.41%;发行单数合计55单,同比下降33.73%,主要系地产类、贸易类供应链资产证券化产品下降以及部分融资需求向交易所市场转移所致。

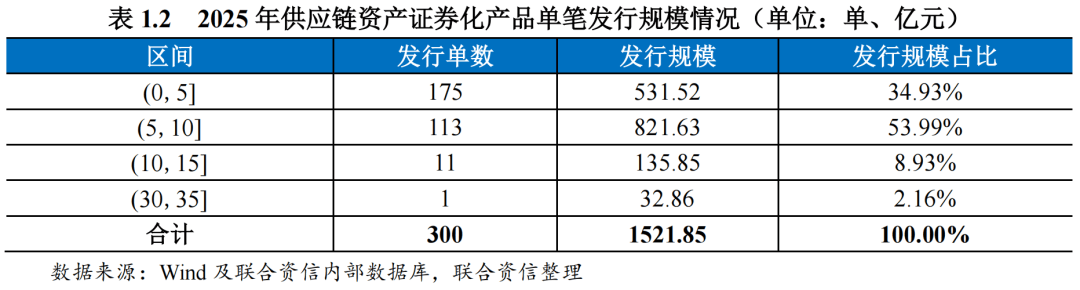

从产品规模分布来看,2025年发行的供应链资产证券化产品中,“中信证券-中企云链-中建五局1期供应链资产支持专项计划(中小微企业融资支持)”发行规模最大,为32.86亿元;“厦门象屿金象控股集团有限公司2025年度第一期供应链票据定向资产支持商业票据”发行规模最小,为0.25亿元。单笔发行规模在(0,5]亿元区间内的产品发行单数最多,单笔发行规模在(5,10]亿元区间内的产品合计发行规模最大。

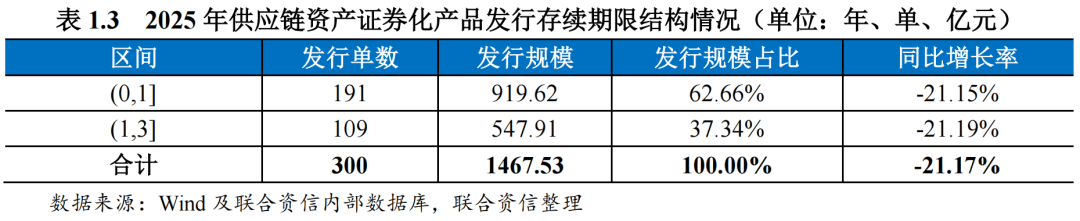

从发行存续期限结构来看,2025年发行的供应链资产证券化产品存续期限仍以1年及以内为主,各期限产品发行规模同比均有所下降,整体期限结构保持相对稳定。在市场风险偏好偏谨慎的环境下,产品期限设置仍以短久期、流动性优先为主要特征。

增信安排方面,供应链资产证券化产品通常使用增信方式多为核心企业出具《付款确认书》或类似文件承诺对入池应收账款承担到期付款义务,也可在底层债权层面或者专项计划/票据信托层面设置差额补足、保证担保、流动性支持等增信措施。

2025年,在政策持续收紧、央企集团体系内融资担保的审批更趋严格的背景下,叠加地方城投平台及其他国有企业同样面临融资担保额度受限、信用风险集中等现实约束,“多核心+担保+保理”牵头的集合式供应链资产证券化模式在地方城投及国企领域加速兴起、广泛应用,通过引入体系外专业担保机构作为增信方,整合区域内多家地方城投及其他国企子公司作为底层债务人,采用资产池组合与结构化分层设计发行产品。这种方式在突破单一核心企业额度限制的同时,有效分散了信用风险,推动了供应链金融向平台化、批量化方向创新发展。2025年发行集合式供应链资产证券化产品的代表性担保机构有江西省信用融资担保集团股份有限公司、河南中豫信用增进有限公司等;代表性保理机构有南京鑫欣商业保理有限公司、河南大河财立方商业保理有限公司等。

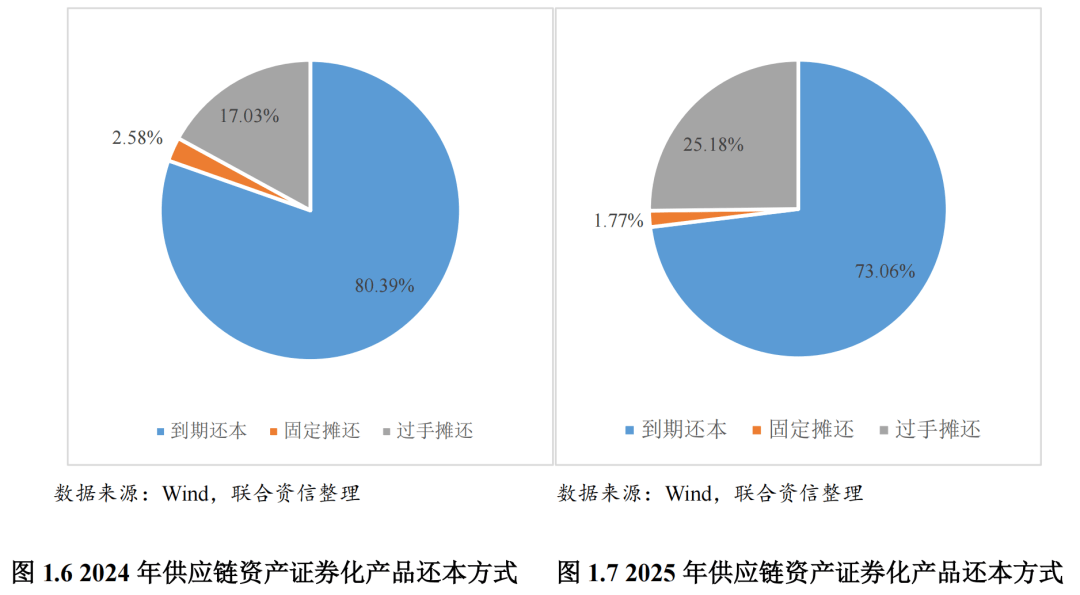

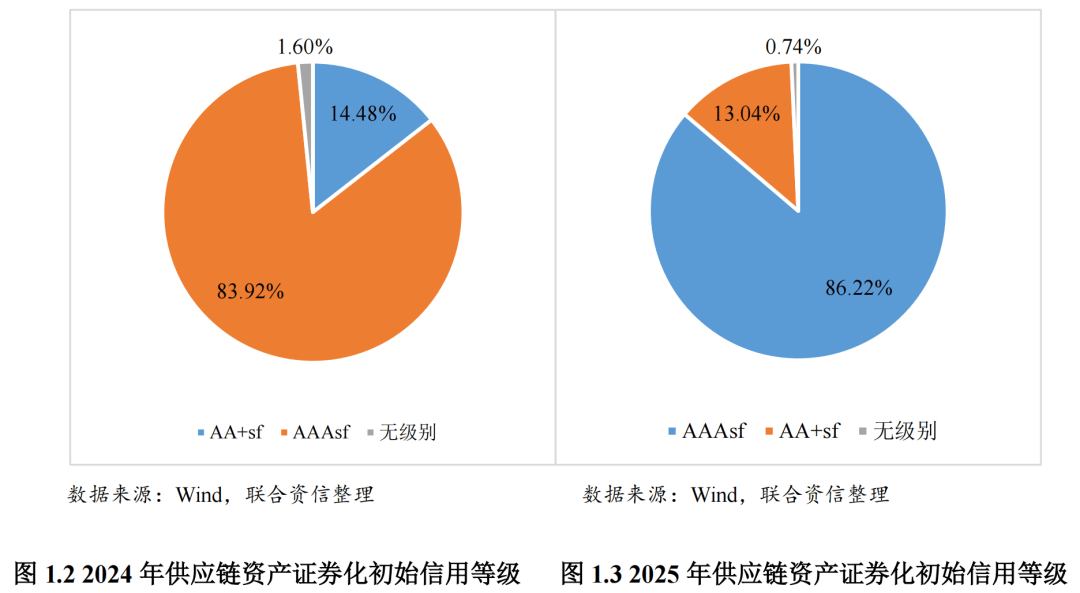

还本方式方面,2025年发行的供应链资产证券化产品仍以到期一次性还本为主,较2024年未发生重大变化。

从初始信用等级来看,2025年发行的供应链资产证券化产品中,AAAsf产品发行规模占比为86.22%,同比上升2.30个百分点;AA+sf产品发行规模占比为13.04%,同比下降1.44个百分点。

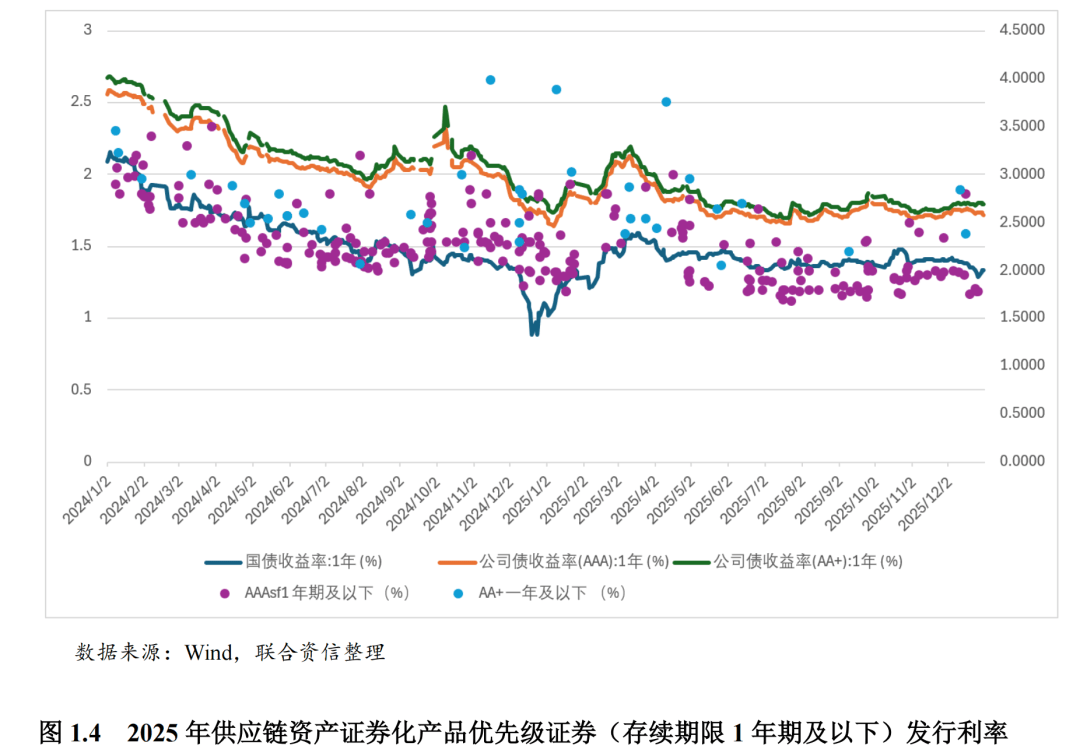

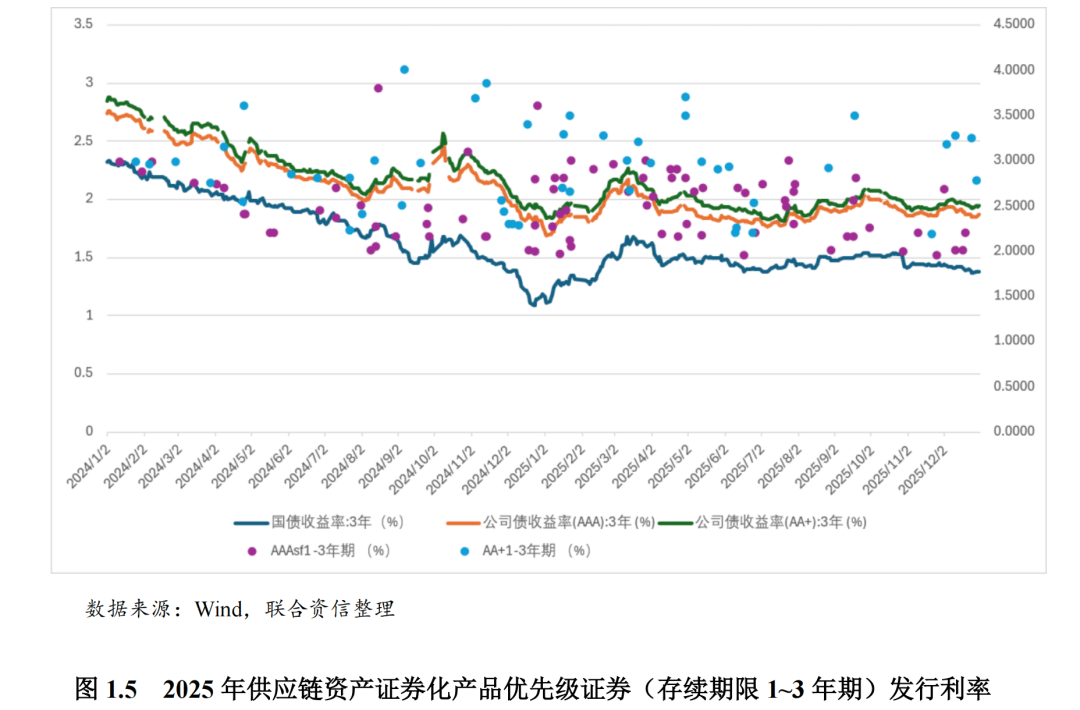

受持续的宽松的货币政策和流动性环境影响,2025年,供应链资产证券化产品发行利率整体较2024年有所下降且表现更平稳,不同存续期限的优先级证券与国债和公司债的发行利差均有所下降。其中存续期较长的优先级证券发行利率和发行利差的下降幅度更大,长期资金配置需求有所上升。不同信用等级的优先级证券的发行利差有所收窄。

以优先级证券(AAAsf,1年期及以下)为例,2025年优先级证券(AAAsf,1年期及以下)平均发行利率为2.29%,同比下降0.19个百分点;与国债(1年期)平均发行利差为0.80%,同比下降0.11个百分点;与公司债(AAA,1年期)平均发行利差为0.34%,同比下降0.03个百分点。此外,优先级证券(AAAsf,1年期及以下)与优先级证券(AA+sf,1年期及以下)发行利差亦有所收窄,详见下图。

存续期限1年以上的优先级证券方面,以优先级证券(AAAsf,存续期限1~3年)为例,2025年优先级证券(AAAsf,存续期限1~3年)平均发行利率为2.48%,同比下降0.15个百分点;与国债(3年期)平均发行利差为0.85%,同比上升0.03个百分点;与公司债(AAA,3年期)平均发行利差为0.40%,同比上升0.03个百分点。此外,优先级证券(AAAsf,存续期限1~3年)与优先级证券(AA+sf,存续期限1~3年)发行利差亦有所收窄,详见下图。

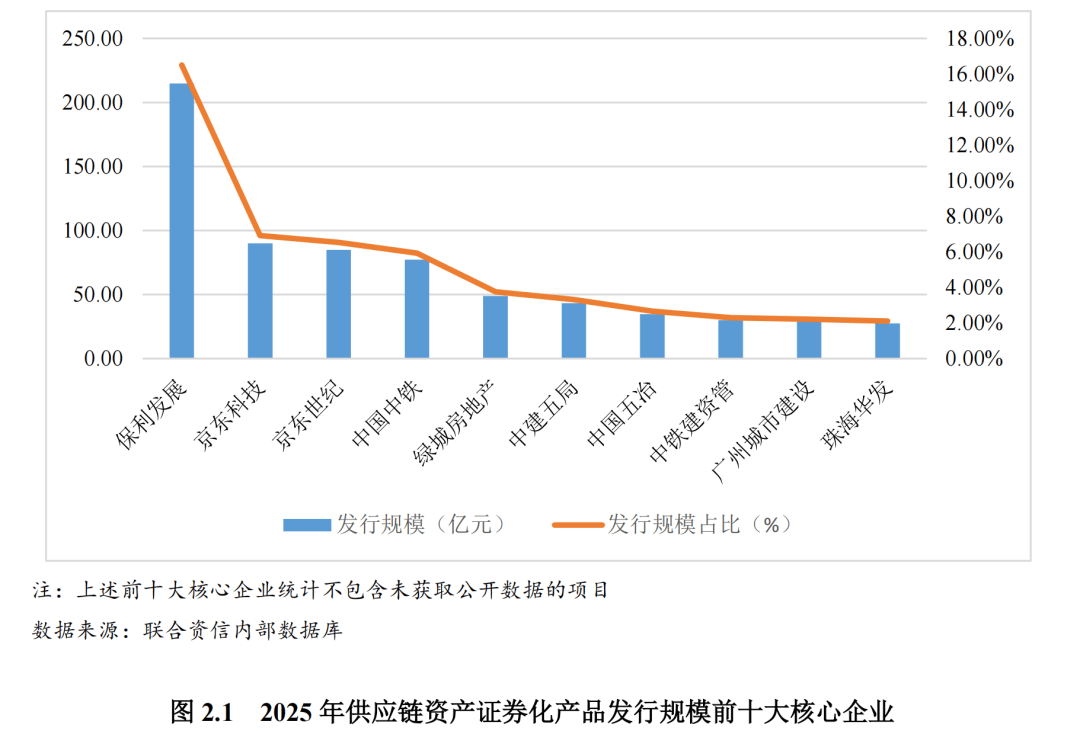

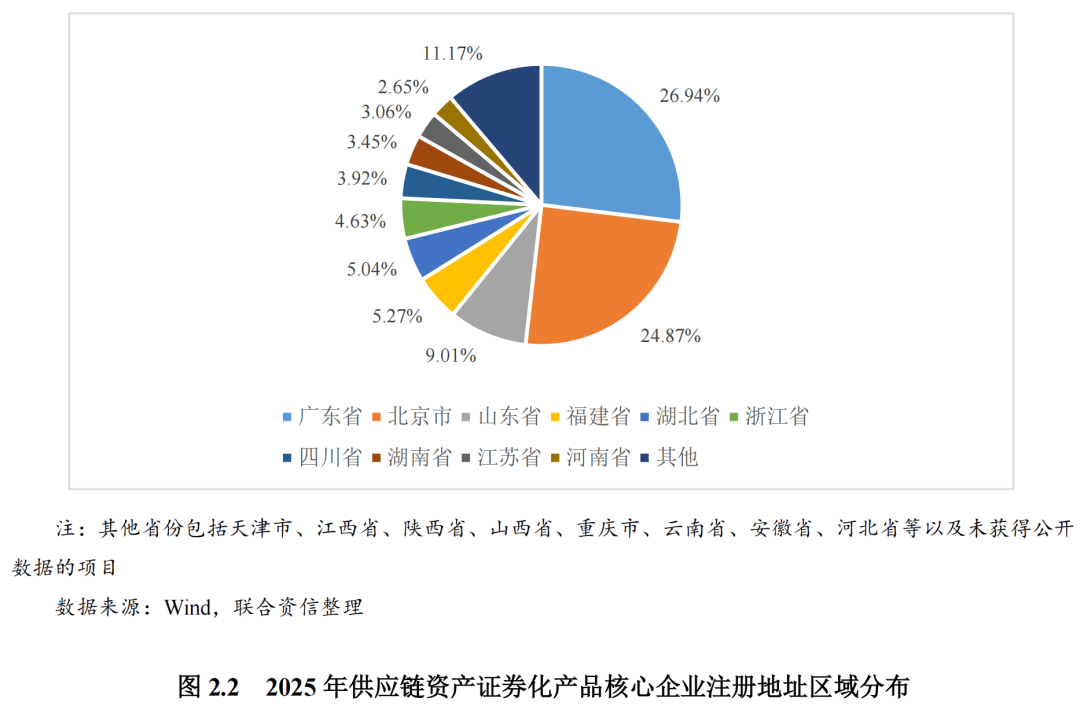

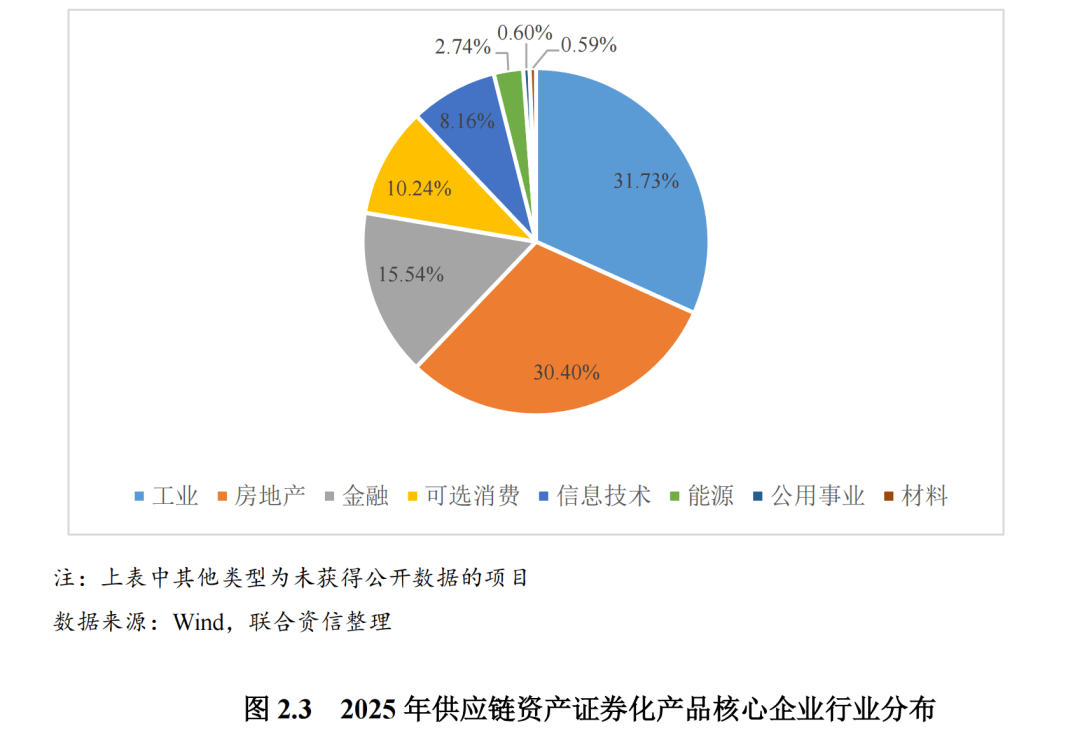

2025年发行的供应链资产证券化产品发行规模前十大单一核心企业集中度较高,且以国有企业为主。其中,北京市、广东省和山东省的核心企业发行金额占比大,核心企业主要集中在工业、房地产业和金融业。

2025年发行的供应链资产证券化产品中单一核心企业产品258单,涉及核心企业100家,其余发行的42单为多核心企业和无核心企业。单一核心企业产品中,发行规模前三大的核心企业为保利发展控股集团股份有限公司、京东科技控股股份有限公司、北京京东世纪贸易有限公司,发行金额分别为214.80亿元、90.00亿元、85.00亿元,占发行总额分别为16.50%、6.91%、6.53%。前三大单一核心企业发行金额合计389.80亿元,占发行总额29.94%;前十大单一核心企业发行金额合计680.13亿元,占发行总额52.24%。

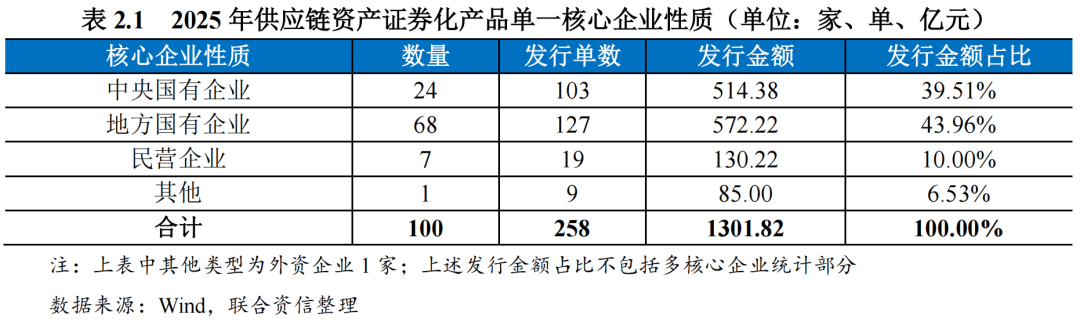

从核心企业的企业性质分布来看,2025年发行的300单单一核心企业供应链资产证券化产品涉及的核心企业包括国有企业92家、民营企业7家、其他1家,对应发行规模分别为514.38亿元、572.22亿元和85.00亿元。

从核心企业的注册地址区域分布来看,2025年发行的供应链资产证券化产品对应单一核心企业分布于21大区域,其中前三大区域分别为广东省、北京市和山东省,合计发行金额达791.71亿元,占单一核心企业发行金额的60.82%。

从核心企业的行业分布来看,2025年发行的供应链资产证券化产品对应单一核心企业主要分布于8大行业,其中工业、房地产和金融业对应金额发行规模领先,分别为413.11亿元、395.72亿元和202.33亿元,占单一核心企业发行金额比重分别为31.73%、30.40%和15.54%。

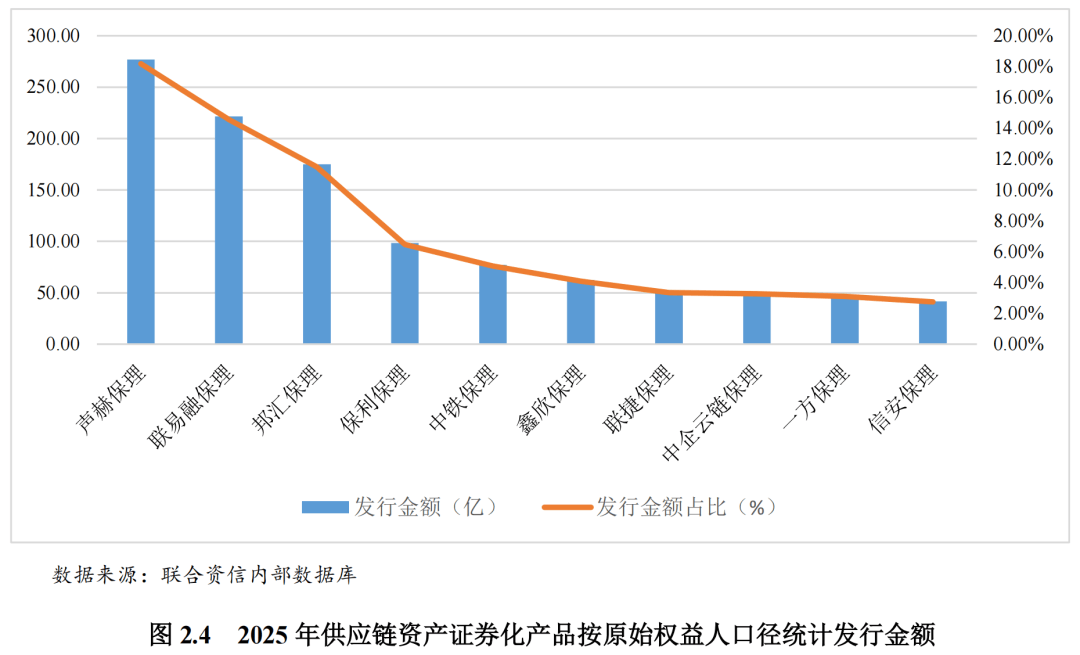

2025年发行的供应链资产证券化产品原始权益人较集中,前十大原始权益人发行金额占比为72.32%。

2025发行的供应链资产证券化产品涉及的原始权益(含发起机构)合计47家。从发行规模排名来看,声赫(深圳)商业保理有限公司、深圳前海联易融商业保理有限公司、上海邦汇商业保理有限公司、保利商业保理有限公司和中铁商业保理有限公司位居前五,分别占发行总额的18.19%、14.56%、11.50%、6.47%和5.07%。前五大原始权益人发行规模合计849.04亿元,占发行总额的55.79%;前十大原始权益人发行规模合计1100.60亿元,占发行总额的72.32%。

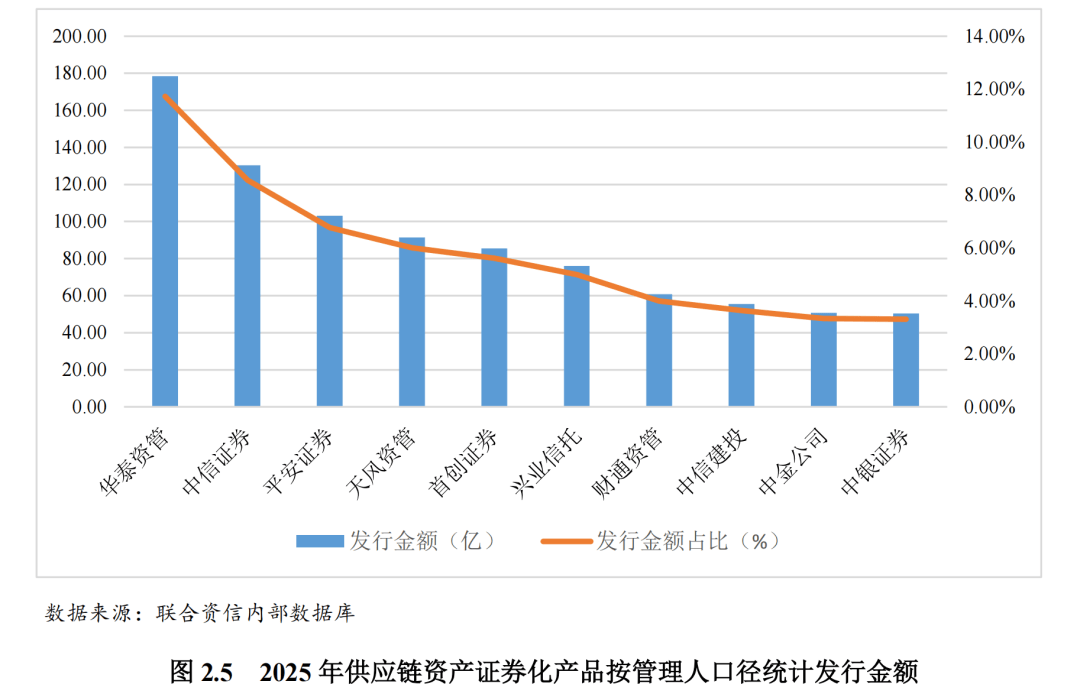

2025年发行的供应链资产证券化产品发行管理人集中,前十大管理人发行金额占比为57.97%。

从管理人分布来看,2025年发行的供应链资产证券化产品对应管理人(含发行机构)合计51家。从发行金额来看,前五大管理人分别为华泰证券(上海)资产管理有限公司、中信证券股份有限公司、平安证券股份有限公司、天风(上海)证券资产管理有限公司和首创证券股份有限公司,发行金额占比分别为11.73%、8.57%、6.77%、6.01%和5.61%。前五大管理人2025年发行金额合计588.84亿元,占比为38.69%;前十大管理人2025年发行金额合计882.29亿元,占比为57.97%。

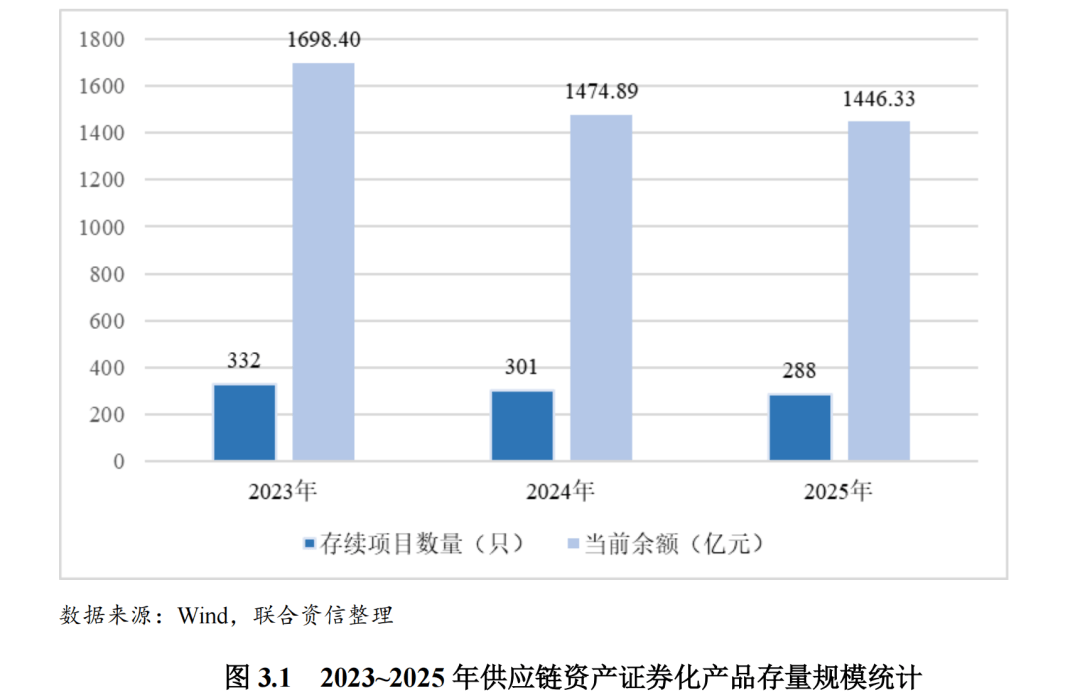

截至2025年底,供应链资产证券化产品市场存量规模1446.33亿元,占ABS全市场存续余额的4.04%。整体来看,供应链资产证券化产品市场的存续只数逐年降低,存量规模逐年下降。

根据Wind数据显示,2025年发行的供应链资产证券化产品无涉及级别调整的项目。

2025年,供应链资产证券化产品发行规模和发行单数持续下降,发行场所仍以交易所为主,单笔发行规模集中度高,存续期限仍以1年及以内为主,优先级证券发行利率和发行利差均有所下降,集合式供应链资产证券化产品探索增多,还本方式仍以到期一次性还本为主。受整体发行规模持续下降影响,供应链资产证券化产品市场存续规模逐年下降。

此外,供应链资产证券化产品发行金额前十大单一核心企业集中度较高,以国有企业为主。其中,北京市、广东省和山东省的单一核心企业发行金额占比大,核心企业主要集中在工业、房地产业和金融业。

2025年4月26日,为提升金融服务实体经济质效,减少对中小企业资金挤占和账款拖欠,优化中小企业融资环境,强化供应链金融规范,防控相关业务风险,中国人民银行、金融监管总局、最高人民法院、国家发展改革委、商务部、市场监管总局发布了《关于规范供应链金融业务引导供应链信息服务机构更好服务中小企业融资有关事宜的通知》(银发〔2025〕77号)(以下简称“《通知》”)。《通知》共21条内容,主要包括三个方面:(一)规范发展供应链金融业务,促进供应链上下游互利共赢发展。把握供应链金融内涵与方向,鼓励发展多样化的供应链金融模式,促进供应链核心企业及时支付账款,坚持供应链信息服务机构本职定位。(二)规范商业银行供应链金融管理,切实履行贷款管理主体责任。完善供应链金融信用风险管理,切实履行贷款管理主体责任,规范供应链金融业务合作管理,强化供应链金融信息数据管理。(三)规范应收账款电子凭证业务,完善管理框架,防范业务风险。强化贸易背景真实性管理,加强中小企业账款及时支付,有效防范核心企业信用风险,强化清结算业务资金安全,建立多层次风险监测及管理体系,保障市场机构平稳过渡。《通知》的正式发布,能更好应对供应链金融业务市场虚假交易、票据造假泛滥、核心企业信用过度扩张、重复融资、相关业务开展处于监管盲区等市场乱象,形成有利的规范管理基本框架,为行业规范发展指明方向。

在宏观经济下行、房地产行业持续低迷、城投企业融资渠道缩紧、央企集团对其及子企业融资担保规模逐渐收紧以及贸易类供应链ABS收缩的背景下,近几年来供应链资产证券化产品发行规模有所缩减,但发行场所选择、产品期限设计、增信安排以及增信选择等方面更趋灵活多样,可更大限度的满足不同发行人的融资安排,同时满足不同风险偏好投资者的资产配置需求。展望未来,供应链资产证券化产品伴随着市场动荡及各项政策的规范指引,仍将在ABS市场中发挥金融服务实体经济的重要作用。返回搜狐,查看更多